Fiets vergoeden

Vergoedt u aan uw werknemer (een deel van) de aanschafprijs van een fiets die hij heeft gekocht? Dan is die vergoeding loon van de werknemer. Maar u kunt dit loon ook aanwijzen als eindheffingsloon.

Als u uw werknemer een onbelaste (vaste) vergoeding van maximaal € 0,23 per kilometer (gerichte vrijstelling) betaalt voor zakelijke reizen waarvoor hij de fiets gebruikt, dan gaan wij ervan uit dat u de vergoeding hebt aangewezen als eindheffingsloon.

Fiets verstrekken

Hebt u aan uw werknemer een fiets verstrekt, dan wordt uw werknemer eigenaar van de fiets. De factuurwaarde of de waarde in het economische verkeer van de fiets is loon van uw werknemer.

U mag uw werknemer een onbelaste (vaste) vergoeding van maximaal € 0,23 per kilometer (gerichte vrijstelling) betalen voor zakelijke reizen waarvoor hij de fiets gebruikt.

Ter beschikking stellen van een fiets

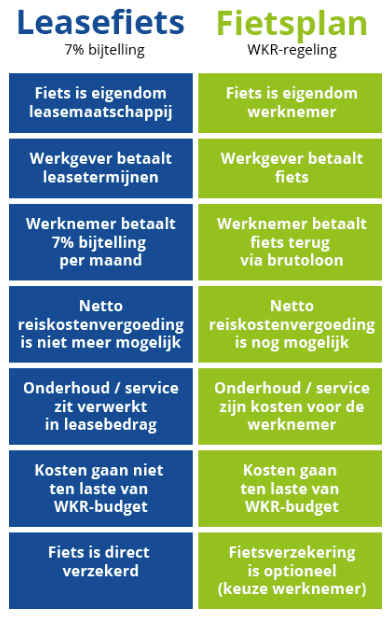

Als u een fiets aan uw werknemer ter beschikking stelt, dan blijft de fiets uw eigendom. Stelt u een (elektrische) fiets ter beschikking aan uw werknemer voor woon-werkverkeer dan wordt de fiets in ieder geval geacht ook ter beschikking te zijn gesteld voor privégebruik. U moet voor dit privégebruik jaarlijks een bedrag bij het loon tellen. Anders dan bij de auto van de zaak is er geen mogelijkheid om tegenbewijs te leveren bij gering privégebruik. De waarde van dit privégebruik is op jaarbasis 7% van de waarde (inclusief omzetbelasting) van de (elektrische) fiets, voor zover dit meer is dan een bijdrage van de werknemer voor privégebruik. De waarde van de fiets is de in Nederland door de fabrikant of importeur publiekelijk kenbaar gemaakte consumentenadviesprijs. RAI vereniging heeft hiervoor een database opgezet. Deze database is in te zien op www.bijtellingfietsvandezaak.nl.

Als de oorspronkelijke consumentenadviesprijs niet te achterhalen is, dan kunt u uitgaan van de consumentenadviesprijs (inclusief omzetbelasting) van de meest vergelijkbare fiets.

De bijtelling is loon in natura. U moet daarover loonbelasting/premie volksverzekeringen inhouden, premies werknemersverzekeringen betalen en de werkgeversheffing Zvw betalen of de bijdrage Zvw inhouden. U kunt dit loon ook als eindheffingsloon aanwijzen en ten laste brengen van de vrije ruimte.

U mag uw werknemer geen (vaste) onbelaste vergoeding betalen voor zakelijke reizen waarvoor hij de fiets gebruikt. Dit omdat er bij een ter beschikking gestelde fiets sprake is van vervoer vanwege de werkgever.

Samenloop van een ter beschikking gestelde fiets en vergoeding voor ander vervoer

Het kan voorkomen dat uw werknemer een aantal dagen per week reist met ander vervoer, zoals de eigen auto en een aantal dagen met een fiets van de zaak. U en uw werknemer hebben dan de mogelijkheid om hier individueel afspraken over te maken. Deze afspraken kunnen de basis vormen voor het vaststellen van een vaste onbelaste reiskostenvergoeding voor de dagen waarop de werknemer ‘in de regel’ reist met ander vervoer, zoals met de eigen auto. Daarbij geldt dat de afspraken afgestemd moeten zijn op de persoonlijke omstandigheden van de werknemer en dat ze voldoende realiteitswaarde hebben. Als incidenteel van deze afspraak wordt afgeweken, hoeft dat niet te leiden tot belastbaarheid of aanpassing van de vergoeding.

Met de fiets samenhangende zaken en fietsverzekering

Een vergoeding voor of een verstrekking van met de fiets samenhangende zaken en een fietsverzekering is loon van de werknemer. Maar u kunt dit loon ook aanwijzen als eindheffingsloon.

Voorbeelden van zaken die met de fiets samenhangen, zijn: een regenpak, reparatiekosten, een extra slot of een steun voor de tas. Als u een fiets ter beschikking stelt, is de vergoeding van de reparatiekosten, een extra slot of een steun voor de tas geen loon, maar een vergoeding voor intermediaire kosten. Een regenpak dat u aan uw werknemer ter beschikking stelt, is wel loon van uw werknemer. Maar u kunt dit loon ook aanwijzen als eindheffingsloon.